一、国内检测行业为什么需要整合?

1.1 国内检测行业发展概况

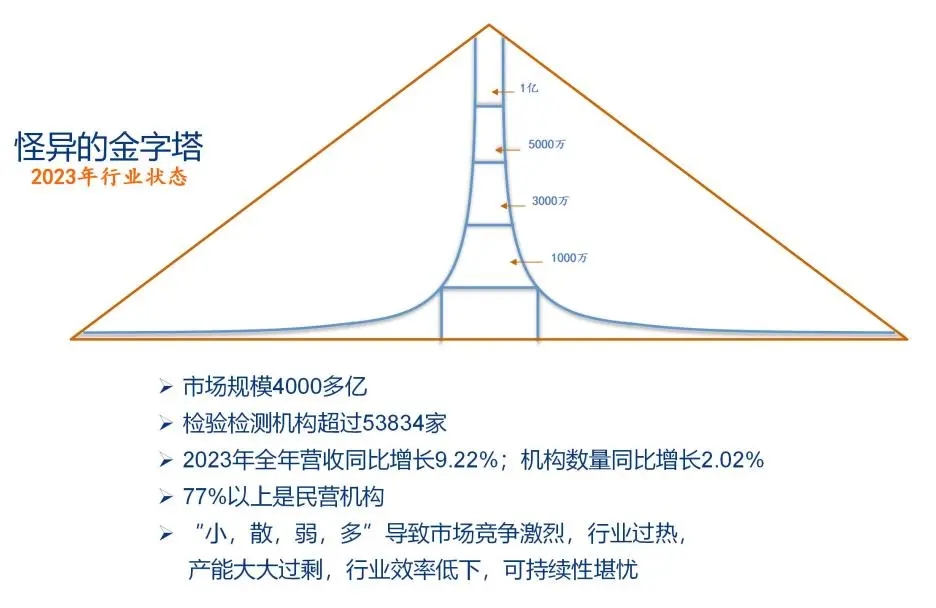

从国内检测行业市场规模来看,2023年,我国检测行业实现营业收入4670.09亿元,同比增长9.22%。从历史统计数据来看,2018年-2022年,我国检测行业实现的营收分别为2810.5亿元、3,225.09亿元、3585.92亿元、4090.22亿元、4275.84亿元,同比增长分别为14.75%、11.19%、18.21%、14.06%、4.54%。国内检测行业仍呈现低斜率增长的状态。

从国内检测机构数量来看,截至2023年底,我国共有检验检测机构53834家,同比增长2.02%。从历史统计数据来看,2018年-2022年,我国检测机构的数量分别为39472家、44,007家、48919家、51949家、52769家,同比增长分别为8.66%、11.49%、11.16%、6.19%、1.58%。国内检测机构开始呈现“弱振幅”的趋势。

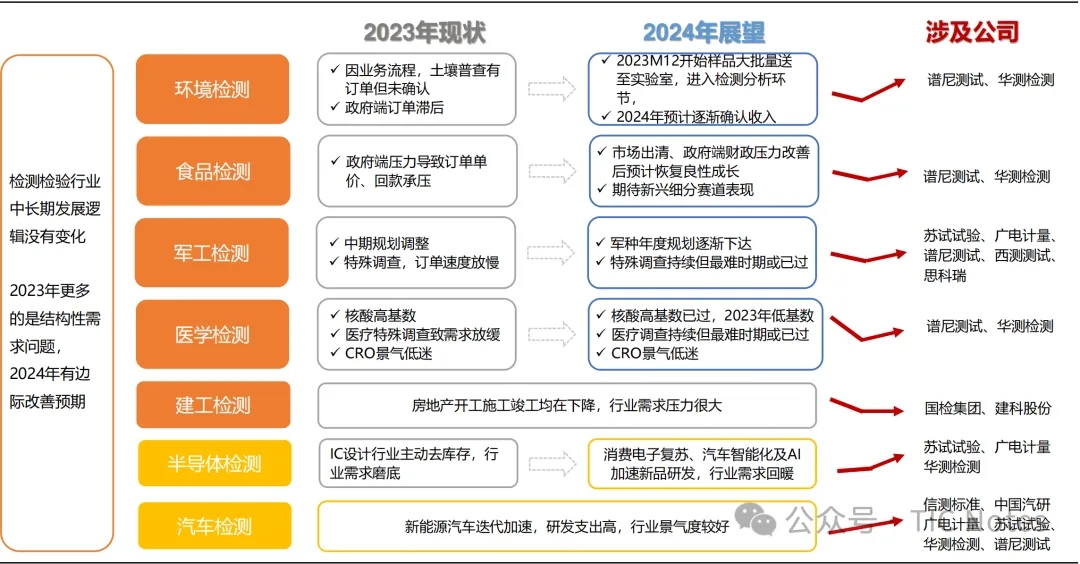

从国内检测机构在2023年的发展情况来看,2023年在地方政府财政压力、部分下游行业需求偏弱的背景下,多数检测服务龙头营收增速放缓,且行业刚性成本费用占比较高、部分企业扩产进行中,利润端受到一定影响,盈利能力略降、现金流略有恶化,行业处于阶段性低谷。国内检测机构呈现缓复苏的状态。

图:检测服务主要领域2023年现状及2024年展望

综合来看,国内检测行业在2022年迎来行业发展拐点之后,2023年,国内检测行业呈现“低斜率、弱振幅、缓复苏”的现状。

图表:2020-2023年,国内民营检测机构情况

从上表数据来看,截至2023年底,国内共有民营检测机构34171家,民营检测机构数量占比同比增加1.79%,民营检测机构俨然成为国内检测行业主要的参与力量。

可是从民营检测营收情况来看却让人大跌眼镜。

从上表数据来看,2023年国内民营检测机构营业收入仅1867.06亿元,营收规模占比仅39.98%,同比下滑1.16%。

民营检测机构相比国有检测机构、外资检测机构,竞争能力差距很大。

从上表数据来看,2023年国内民营检测机构户均营收546.39万元,同比上升5.69%,而2023年国内检测机构平均营收867.48万元,民营检测机构竞争力堪忧。

综上所述,当下国内检测行业的“小散弱”现象仍未改变,民营检测机构竞争能力依旧偏低,集中化将是行业优化的必经之路。从国家监管和政策导向的角度来讲,也亟需要培育一大批规模效益好、技术水平高、行业信誉优的中国检验检测走向海外,参与海外的竞争。所以,对于检测行业而言,整合将成为未来十年的主旋律。毕竟当检测行业红利已经消失的时候,管理红利和资本红利开始显现。

二、国内检测行业整合的模式

从国内检测行业整合的模式而言,无非有四种,例如:

1、合并模式。典型案例,例如:(1)2018年12月7日,沃特测试、虹彩检测、信特斯检测宣布合并,正式开启民营检测机构整合发展的序幕;(2)2020年1月6日,钛和检测认证集团成立,正式开启以产业资本为主导的检测行业整合发展的序幕;(3)2024年8月29日,陕西科仪阳光检测技术服务有限公司与云南方源科技有限公司正式合并,没有外部资金注入的合并等。

2、并购模式。典型案例,例如:(1)2022年10月10日,苏交科集团股份有限公司并购广东惠和工程检测有限公司70.00%股权;(2)2023年10月11日,常州市建筑科学研究院集团股份有限公司并购冠标(上海)检测技术有限公司55.00%股权等。

3、混改模式。典型案例,例如:(1)2023年1月13日,华测检测认证集团股份有限公司取得吉林省安信食品技术服务有限责任公司70.00%股权;(2)2023年2月2日,苏交科集团股份有限公司取得铜陵市华信工程质量检验有限责任公司70.00%股权等。

4、行政划拨模式。典型案例,例如:(1)2014年1月,湖北省下辖直属、黄石、十堰、襄阳、宜昌、荆州、荆门、鄂州、孝感等16家分院,合并组建湖北特检院,是湖北省市场监督管理局直属事业单位;(2)2016年9月,广州市政府将其质检系统内的原广州质检院、广州纤检所的市场化业务剥离整合,成立广检集团;(3)2018年8月,由原大连质检院下属的特检院、质检院、锅检院、计量院、标准化院等事业单位转企改制组建的第三方检验检测机构,是市政府管理的国有独资企业等。

但是,对于国内34171家民营检测机构而言,可以选择的路径无非三个。一是选择独立发展;二是选择被检测行业上市公司「并购」;三是选择检测机构间的「合并」。那到底该如何选择?